Martes, 2 de diciembre de 1997. Celso, presidente del Consejo de Administración de la CDE, y Temo, administrador general de la CDE, están sentados en el lateral norte de la mesa. Tres consorcios entregan al Comité de Licitación sus propuestas para la construcción de la planta más grande y eficiente que tendría el sistema eléctrico dominicano en ese entones, con una capacidad de 250 MW de ciclo combinado a ser instalada en San Pedro de Macorís. Era la primera licitación pública internacional para la construcción, propiedad y operación de una planta de generación de electricidad, sustentada por un contrato de compra-venta de energía (PPA) con la CDE. Veintiún días después, la CDE anuncia al país que la italiana Ansaldo Energía S. p. A. y el consorcio de la estadounidense ABB Energy Ventures y la española Endesa quedaron en segundo y tercer lugar, detrás del ganador, el consorcio británico-norteamericano Scotia Energy-Cogentrix, que presentó la oferta más económica por 294.3 MW y compromisos de financiamiento del Banco Mundial y el BID.

La negociación del contrato, que incluía el PPA, tomó 9 meses. El 16 de septiembre de 1998, al firmarse el contrato con Cogentrix, el precio del Fuel-Oil #2 (FO#2), el combustible que consumiría la planta a ser construida por Siemens, era US$16.49 el barril. A ese precio, el PPA indicaba que Cogentrix vendería la energía a CDE a 4.88 centavos de dólar/kWh. El 20 de noviembre del 2001, cuando entró en operación la primera unidad, el precio monómico pagado por CDE fue de 5.58 centavos de dólar/kWh. Todos estaban convencidos que Cogentrix contribuiría a reducir significativamente el déficit financiero del sector eléctrico.

Lamentablemente, el precio del FO#2 comenzó a subir a partir de abril del 2002. La escalada continuó sin parar, alcanzando un promedio de US$162/bbl en junio del 2008, diez veces más alto que el de septiembre de 1998. El problema no era el contrato, el PPA, o la garantía soberana. El problema era el combustible. ¿Solución? Había que convertir las unidades de la Compañía Eléctrica de San Pedro de Macoris (CESPM) a gas natural.

El pasado 29 de octubre, el presidente Luis Abinader dejó encendida las tres unidades de generación de 300 MW convertidas a gas natural, gestionadas comercialmente por la empresa Energas, nueva marca comercial de CESPM. La conversión de CESPM y la operación de Quisqueya I y II con gas natural, fueron posible gracias a la construcción del Gasoducto del Este por parte de Enadom, sociedad comercial formada por Energas y AES Dominicana. La gran transformación de la matriz de generación, la cual ha permitido reducir la participación de los derivados de petróleo y aumentar la correspondiente al carbón y al gas natural, tiene su origen en una serie de decisiones trascendentales tomadas por la administración del presidente Danilo Medina en el período 2013-2019.

Previo al encendido, Rolando González Bunster narró de manera abreviada la odisea de CESPM para llegar a la mañana del 29 de octubre. La conversión de CESPM a gas tomó 16 años, 1 mes y 11 días. En septiembre del 2004, el precio del FO#2 había triplicado el vigente el día de la firma del contrato. Previendo que la escalada continuaría, la CDEEEE inició conversaciones con los propietarios de CESPM para realizar su conversión a gas natural.

Al consumir FO#2, la planta no estaba siendo despachada. Dado que la inversión realizada por Cogentrix tenía que ser pagada y de esa manera honrar la deuda contraída, CDEEE pagaba cerca de US$50 millones al año correspondientes al pago de capacidad, independientemente de que la planta fuese o no despachada. Convertida a gas natural, el costo de generación se reduciría considerablemente, permitiendo su despacho.

A pesar de las gestiones realizadas por la CDEEE, los entonces propietarios de CESPM y sus prestamistas estaban opuestos a la conversión. CESPM tenía como propietarios a la empresa Cogentrix Energy Inc., con el 65% de las acciones de CESPM, y a la Commonwealth Development Corporation (CDC), institución financiera para el desarrollo del gobierno británico, con el 35% restante. En el 2003, Goldman Sachs había comprado Cogentrix. Los prestamistas de CESPM estaban conformados por entidades y bancos garantizados por el BID y por las agencias de exportación de Gran Bretaña y Alemania. Goldman no tenía interés en la conversión de CESPM. Su deseo era vender todos sus activos eléctricos fuera de EUA, incluyendo los de Cogentrix. Los prestamistas tampoco mostraron interés en la conversión. Argumentaron que ese financiamiento incurría a menudo en evento de incumplimiento (“default”) y que la conversión implicaría la reestructuración del financiamiento concedido a CESPM. Indicaron también que el nivel de riesgo de inversión en República Dominicana era más elevado que el previsto, dados los eventos de incumplimiento que se habían producido en el caso de los bonos soberanos del 2001, a raíz de la crisis bancaria del 2003-2004, lo que requeriría una serie de enmiendas al contrato original para mitigar el riesgo adicional imprevisto. En consecuencia, el proyecto de conversión de CESPM, para materializarse, requería como pasos previos, nuevos propietarios dispuestos a invertir en la conversión y la sustitución de los prestamistas por otros que no la objetaran.

La odisea de Rolando se inicia con una conversación casual con Paul Soros, en las oficinas de su hermano George, sobre el interés de Goldman de vender las acciones que tenía en Cogentrix. Robert Mancini, de Goldman, había propuesto a Soros Fund Management la compra de esas acciones, pero Soros no mostró interés. Rolando, luego de escuchar a Mancini, si lo mostró. Antes de tomar una decisión, Rolando visitó al presidente Leonel Fernández, quien estaba preocupado por el elevado costo del combustible que utilizaba Cogentrix y el consecuentemente bajo nivel de despacho de la planta más “heat rate” eficiente del sistema. Rolando recibió del presidente Fernández señales claras de que el gobierno facilitaría toda la gestión y obtención de las aprobaciones y permisos que fuesen necesarios para lograr la conversión.

Como chairman, CEO y principal accionista de Basic Energy, Rolando transmitió a Goldman su interés de comprar las acciones de Cogentrix, bajo la premisa de que podía llegar rápidamente a un acuerdo mutuamente beneficioso con la CDEEE, para convertir la planta a gas natural. Basic acuerda en agosto del 2005 comprar con capital propio, las acciones que Cogentrix y CDC tenían en CESPM. Con la compra de CESPM por parte de Basic, la primera barrera para la conversión fue derribada.

Quedaba pendiente el obstáculo colocado por los prestamistas. Inicialmente, Basic trató de convencer a los prestamistas para que apoyaran la conversión, pues las condiciones que estaban exigiendo a CESPM, la CDEEE y el propio Gobierno, iban más allá de las convencionales en este tipo de operación. La intransigencia de las instituciones financieras para llegar a un acuerdo razonable, llevó a Basic a ponderar la factibilidad del pago anticipado de los préstamos concedidos por esas entidades. Basic gestionó con Citibank un financiamiento para pagar anticipadamente los préstamos concedidos a CESPM por las entidades y bancos que se oponían a la conversión. Existía, sin embargo, una barrera. El contrato de Acuerdo de Crédito Garantizado por el BID, del 7 de abril del 2000, entre CESPM (prestatario), la sucursal en New York del WestLB (Agente Administrativo), los bancos North Deutsche Landesbank, Bank of Tokyo Mitsubishi, Bayerische Landesbank y WestLB, y las empresas financieras Metlife, New York Life y Siemens Financial Services (Siemens FS), establecía que en el caso de las tres últimas, si CESPM decidía pagar anticipadamente los préstamos, debía pagar una indemnización por la terminación anticipada de los mismos.

Esto fue comunicado por Basic a las autoridades del Poder Ejecutivo y la CDEEE. Amparándose en la 4ta Resolución del Consejo de Administración de la CDEEE del 19 de diciembre del 2006, que establecía el repago de la inversión económica que Basic realice para llevar a cabo todo el proceso de conversión a gas natural de CESPM, el 27 de diciembre del 2006 Basic firmó un acuerdo de préstamo con Citibank, sirviendo Citicorp North America, Inc (CNAI) como sucesor de WestLB, y por tanto, como Agente Administrativo del Acuerdo de Crédito garantizado por el BID. CESPM, bajo esta facilidad, tomó un préstamo por US$140.2 millones, a una tasa efectiva (incluyendo los honorarios de la garantía y de compromiso) de 14.60%, con lo cual pagó a los prestamistas anteriores los balances adeudados, los honorarios de reestructuración, así como las siguientes penalidades por el pago anticipado de dichos préstamos: US$7.9 millones a Metlife, US$5.3 millones a New York Life y US$4.0 millones a Siemens FS, para un total de US$17.1 millones. Adicionalmente, CESPM pagó US$3.1 millones a CNAI por concepto de honorarios de estructuración del financiamiento. El monto total de la inversión requerida para esta parte esencial del proceso de conversión de CESPM ascendió a US$20.2 millones. A este monto habría que agregar otros US$10 millones correspondientes a servicios de consultoría, asesoría legal, intereses sobre gastos de capital registrados y otros gastos relacionados con el proceso de conversión. En total, US$30.2 millones, sin contar los sobrecostos financieros representados por intereses del 14.60% en que incurrieron los nuevos dueños de CESPM para quitar del medio a todos los que se oponían a la conversión.

Los nuevos propietarios pensaban que en poco tiempo la conversión sería una realidad. ¡Qué va! La industria de barreras, obstáculos y trabas locales fue en extremo creativa. Primero, había que llegar a un acuerdo con AES para la venta de gas natural a CESPM, a un precio consistente con el obtenido por AES Andres en el contrato de compra de gas natural por 20 años (2003-2023) con BP Gas Marketing. Segura y luego Celso, se esmeraron y lograron negociar un excelente precio. Siguieron luego discusiones prolongadas sobre quien haría el gasoducto, AES o CESPM. Después, que si lo hacía AES, CESPM tenía que proveer una garantía que permitiera a la primera obtener el financiamiento. Más adelante, que si finalmente lo hacía CESPM, como se acordó en un momento, entonces había que acordar el cargo por uso de terminal a ser pagado a AES. El siguiente capítulo versó sobre si los 80, luego 58 centavos de dólar por MM Btu del cargo por uso de terminal que cobraría AES, la CDEEE lo percibía o no razonable. Pasó el tiempo y caímos entonces en tierra movediza: ¿aprobarían o no el paso del gasoducto los propietarios de las tierras por donde este pasaría? Las conversaciones continuaron varios años más, dando paso a nuevos capítulos de la odisea: Gasoducto Una Vez Más, La Oferta de Gas de Cheniere Energy y Charif Souki, La Terminal de Antillean Gas y, finalmente, Energas y La Apertura de la Base Accionaria de CESPM.

Algunos tenían la percepción de que el surgimiento de barreras a la conversión tenía su origen en la connotación negativa que los medios y la clase política habían dado a Cogentrix y que, debido a eso, nadie quería aparecer en la foto de un acuerdo para su conversión. La idiotez reinante logró vender la idea de que el contrato de CDEEE con Cogentrix era perjudicial para el país, una de las mentiras ilustres que adornan el árbol mitológico del sector eléctrico dominicano. ¿Era perjudicial el contrato? Claro que no. El contratiempo lo generó la multiplicación por diez del precio del FO#2. ¿Qué había que hacer? Convertir la planta a gas natural. Lo que no se difundió suficientemente fue que la conversión permitiría aumentar la compra efectiva de energía a bajo costo por parte de la CDEEE (EDES) en el mercado de contratos, lo que reduciría la demanda de energía de las EDES en el mercado spot. Una menor demanda de energía en el spot, reduciría el precio en ese mercado. Entre las hipótesis “Cogentrix mala palabra” y “CESPM a gas recorta beneficios de los generadores en el spot”, me quedo con la segunda. El rechazo que recibió Punta Catalina de generadores en el spot, es similar al que ha recibido la conversión de CESPM a gas natural.

El 18 diciembre del 2018, se firmó un nuevo PPA entre CDEEE y CESPM que allanó definitivamente el camino a la conversión de CESPM a gas natural y a su encendido el pasado 29 de octubre. En adición a los US$30.2 millones que habían sido invertidos durante el 2006-2018, equivalentes a US$38 millones de 2019, CESPM invirtió otros US$40 millones para la conversión de sus tres unidades a gas natural, proyecto ejecutado por la alemana Siemens. No estamos incluyendo los US$50 millones aportados por Energas para la construcción del Gasoducto del Este, ni los US$125 millones que aportará para la construcción del nuevo tanque de almacenamiento de gas natural en Andrés, Boca Chica.

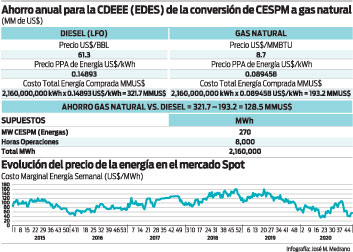

El PPA anterior de CESPM concluía en marzo de 2022. El nuevo lo sustituye y extiende su vencimiento hasta el 2032. El precio al que CESPM vende a la CDEEE (EDES) varía con el precio del gas natural. El pasado 22 de diciembre, CESPM generó con un costo variable de energía de 5.54 centavos de dólar por kWh. Agregando el costo del O&M, el precio de capacidad y el cargo por terminal y gasoducto, CESPM vendió a un precio monómico cercano a 8 centavos. Si lo hubiese hecho bajo el PPA anterior, operando con FO#2, cuyo precio puesto en los tanques de almacenamiento de CESPM era US$61.30/bbl, CESPM habría vendido a 14.89 centavos de dólar/kWh. De mantenerse esos precios, el ahorro anual para las EDES sería de US$128.5 millones. Con la conversión de CESPM a gas natural, las EDES se ahorrarán más de US$1,000 millones en los próximos 10 años.

¿Cuánto le costó al Estado dominicano la no conversión de CESPM a gas natural durante los 12 años comprendidos entre el 2008 y el 2019? Segura y Celso batallaron para conseguir que AES vendiese el gas que consumiría CESPM al precio NYMEX Henry Hub más US$0.50/MMBtu. Lo logrado por Segura y Celso caía en la categoría de “once-in-a-lifetime opportunity”. Si agregamos a ese precio un cargo por uso de terminal y gasoducto de US$1.58/MMBtu, y asumimos una generación anual promedio de 2,160 GWh, un heat rate de 7,600 Btu/kWh operando con FO#2 y 8,100 Btu/kWh operando con gas, se puede concluir que el no haber convertido CESPM a gas en el 2007, le costó al Estado dominicano US$2,030 millones en el período 2008-2019, sin lugar a dudas, la dilación en la toma de decisiones más costosa en la historia del sector eléctrico dominicano.

El beneficio de la conversión de CESPM es mayor cuando se tiene en cuenta que el despacho permanente de esta planta en el mercado de contratos, reduce la demanda de energía de las EDES y, por tanto, el precio que pagan en el mercado spot, similar al efecto generado por la entrada en operación de la Central Termoeléctrica Punta Catalina (CTPC) y la mayor generación de las hidroeléctricas. Las EDES no sólo estarán comprando a menor precio en el mercado de contratos sino también en el spot. Una vez CTPC y CESPM entren en operación comercial, podrá tenerse un estimado preciso del ahorro indirecto generado por ambas centrales.

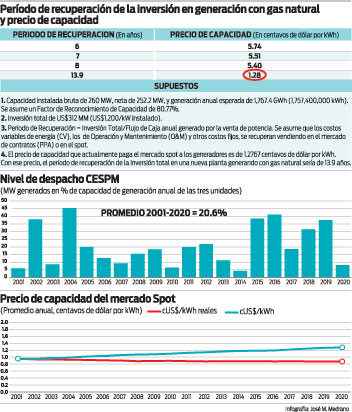

¿Qué habría pasado si en lugar de aprobar la conversión a gas natural de CESPM se hubiese optado por licitar una nueva planta de gas natural con características que permitiesen suplir el monto de energía contratada bajo el nuevo PPA con CESPM? Lo primero que debe tenerse en cuenta es que una planta de gas con similar capacidad, habría requerido una inversión aproximada de US$312 millones. El potencial inversionista privado habría requerido un PPA que estableciese un precio por capacidad que le permitiese recuperar la inversión en no más de 7 años, la métrica para una economía emergente con un sector eléctrico tan deficitario como el nuestro. Si se hace el ejercicio, resultará que el precio de capacidad que garantiza un “pay-back” de 7 años es de 5.51 centavos/kWh. Difícilmente, el precio monómico final de una nueva planta habría sido inferior a 12 centavos de dólar/kWh. Está claro que con el precio actual de capacidad que paga el mercado, apenas 1.28 centavos de dólar/kWh, al nuevo inversionista privado le tomaría casi 14 años recuperar la inversión inicial de US$312 millones. Con ese precio por capacidad, la inversión no se realizaría.

¿Por qué fue correcta la decisión de estimular la conversión de CESPM a gas natural con un nuevo PPA que concluirá en el 2032? Porque CESPM es “vieja” solo en papeles. Dado que su nivel de operación durante el período 2001-2020 fue de apenas un 20.6% del nivel de operación de la planta a plena capacidad, la “edad verdadera” de CESPM no llega a 4 años. Todo el que haya visitado las instalaciones de CESPM, rápidamente percibe que está frente a tres unidades prácticamente nuevas. ¿Por qué? Porque la mayor parte del tiempo, estas se mantuvieron apagadas, debido al elevado costo del combustible que utilizaban. En países en desarrollo, con escasez de capital, no sacarle provecho a esas plantas con su conversión a gas natural, sería un desatino descomunal. En vez de pagar un precio de capacidad de 5.51 centavos de dólar/kWh a una planta nueva, optamos por pagar 1.28 a una “casi nueva”, por un período adicional de 10 años. Esa es una decisión inteligente, sensata y racional.

CESPM es la primera planta convertida que se ha acogido a la Resolución SIE-053-2020, que establece el pago de capacidad que paga el mercado (1.28 centavos de dólar/kWh) sin tomar en cuenta el factor de disponibilidad que exhibió cuando operaba con FO#2, consciente la autoridad supervisora y regulatoria del mercado, que su no despacho por parte del Organismo Coordinador del SENI, se debía al elevado precio que durante la mayor parte del período 2004-2019 ha exhibido el FO#2, y no a indisponibilidad de las unidades. Esta Resolución de la SIE, sin lugar a dudas, al estimular la conversión a gas natural de plantas que operan con fuel-oil, constituye una política correcta para dotar a la Nación de una matriz de generación más barata y más limpia. La conversión de CESPM disminuirá en un 60% la huella medioambiental de la empresa al reducir anualmente las emisiones de gases de efecto invernadero en más de 1,500 TM de equivalente de CO2.