En 1996, a solicitud del Banco Mundial, la Fundación Economía y Desarrollo elaboró el “Programa Macroeconómico de Mediano Plazo para la República Dominicana: 1996-2000”. En el Capítulo XVII de ese “block” de 785 páginas, la sustitución del diminuto sistema estatal de pensiones basado en el reparto por un nuevo sistema de pensiones fundamentado en la capitalización individual, administrado privadamente, con una tasa de cotización de 12%, constituía la propuesta más importante para resolver uno de los problemas más serios que en aquel momento enfrentaba la inversión privada en nuestro país: la ausencia de financiamiento a largo plazo. Allí explicamos que los fondos de pensiones contribuirían al fomento del mercado de capitales a través de diferentes vías. Por un lado, servirían como fuente de capital para inversión, pero también como soporte para el mercado accionario.

La reforma de pensiones fue aprobada en el 2001 con una tasa de cotización mucho más baja. Lamentablemente, otra de las reformas claves planteadas en “El Programa”, y que dentro de la secuencia óptima del conjunto de reformas debió antecederle, no se ejecutó. Nos referimos a la reforma del impuesto sobre la renta de las empresas, la cual establecería una tasa única de 15%, eliminaba la deducción de los gastos de intereses y depreciación, así como todas las exenciones y contratos especiales. La reforma incorporaba un impuesto mínimo que cuyo objetivo era colocar un piso a la evasión, con lo cual se fomentaría la transparencia del más opaco ejército de estados financieros de empresas en toda la región. El presidente Leonel Fernández la sometió al Congreso Nacional, con la única diferencia de que en lugar de 15%, propuso una tasa de 10%, tanto para las empresas como para las personas físicas. Su propuesta incluía la eliminación como deducibles los gastos por intereses y depreciación, pues se había detectado que esa era la vía que, en aquel momento, utilizaban cerca de 3,000 empresas en el país (el 26% de las que presentaban declaración jurada) para declarar pérdidas todos los años y librarse del pago del impuesto sobre la renta. La oposición política y los líderes del sector empresarial no comprendieron en aquel entonces los beneficios que se derivarían de esa trascendental reforma que presentó la administración de Fernández al Congreso y el proyecto terminó engavetado.

La transparencia en los estados financieros de una gran parte de las empresas dominicanas no se verificó y por eso, las AFP, ante la prohibición de invertir en acciones y bonos corporativos de empresas globales, han sido forzadas a invertir únicamente en títulos de deuda de el Estado dominicano (Hacienda y Banco Central), certificados de depósitos en entidades financieras y unos pocos bonos corporativos de empresas establecidas en el país. La declaración de pérdidas ante la DGII ha continuado a través de los años. Por eso, nuestra recaudación del impuesto sobre la renta como % del PIB de las empresas nacionales (dejando fuera a Barrick, la Cervecería, las empresas de telecomunicaciones extranjeras, las grandes empresas de inversión extranjera y las empresas financieras), es una de las más bajas de la región.

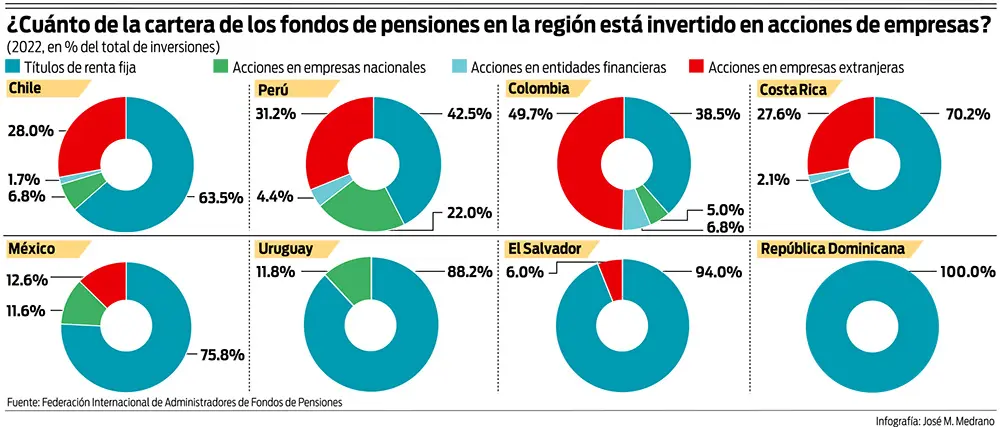

Eso explica en parte el porqué a final en el 2022, el único país de la región cuyos fondos de pensiones no tenían un solo centavo de su cartera de inversión colocado en acciones de empresas era el nuestro, un resultado insólito para un país cuya reforma cumplió 20 años de ejecución el pasado mes de julio. Chile, el pionero en la reforma de pensiones basada en el modelo de capitalización individual, tiene el 37.1% del total de los ahorros previsionales de los trabajadores chilenos invertidos en acciones de empresas (6.8% chilenas, 1.7% financieras y 28.0% globales). Las AFP de Perú, por su parte, tienen el 57.5% de los ahorros de pensiones de los trabajadores peruanos colocados en acciones de empresas (22.0% nacionales, 4.4% financieras y 31.2% extranjeras). Colombia por igual. Las Sociedades Administradoras de Fondos de Pensiones de ese país tienen el 61.5% de la cartera de inversiones de los fondos de pensiones colocado en acciones de empresas (5.0% nacionales, 6.8% financieras y 49.7% globales). Las AFP costarricenses, que comenzaron a operar en abril de 2001, hoy día tienen invertido el 29.7% de los ahorros previsionales de los trabajadores de Costa Rica en acciones de empresas (2.1% financieras y 27.6% globales).

Las administradoras de fondos de ahorro previsional (AFAP) del Uruguay tenían el 11.8% del ahorro previsional de los trabajadores uruguayos invertido en acciones de empresas nacionales. En México, las administradoras de fondos para el retiro (AFORE) tenían el 24.2% del total de los fondos previsionales invertidos en acciones de empresas (11.6% nacionales y 12.6% extranjeras). Incluso en El Salvador, un país con calificación de su deuda soberana mucho peor que la nuestra, sus AFP tienen el 6% de los ahorros de los trabajadores salvadoreños invertido en acciones de empresas globales. Nos vemos muy mal en la gráfica sobre la distribución de la cartera de inversión de los fondos de pensiones en la región, al ser el único país donde las AFP tienen todos los huevos colocados en la canasta de los títulos de renta fija y cero en la correspondiente a los activos financieros de renta variable (acciones).

El pasado mes de agosto, finalmente, las AFP dominicanas tuvieron la oportunidad de invertir una parte del ahorro previsional de nuestros trabajadores en acciones, con la salida al mercado de oferta pública de Cesar Iglesias, S.A. La SIPEN ha informado que el 70% de las acciones ofertadas y vendidas al público, fueron adquiridas por las AFP Reservas, Siembra y Crecer, totalizando una inversión de RD$3,492.2 millones, equivalente al 0.38% del total de la cartera de inversión de los fondos administrados por las AFP.

El 0.38% es tan insignificante, que en la foto regional del 2023 nos seguiremos viendo mal. Necesitamos que más empresas nacionales tomen la decisión de emigrar parcialmente desde la geografía del financiamiento bancario hacia el territorio donde se obtiene capital de largo plazo a través de la emisión y venta de acciones. De esa manera, el ahorro previsional generado por la reforma del 2001, comenzará a tener un impacto cada vez más importante sobre el crecimiento económico, más aún, si los ingresos generados por la venta de acciones son invertidos en proyectos que aumentarían el tamaño y la rentabilidad de las empresas.

Algunos han indicado que el uso de ingresos de venta de acciones para reducir pasivos con entidades financieras no es sano. Si la venta de acciones permite a la empresa reducir sus gastos financieros, la rentabilidad y posiblemente, el pago de dividendos, aumentarían. Esa perspectiva de mayor rentabilidad, a su vez, elevaría el precio de las acciones en el mercado. Estamos seguros que las AFP que decidieron comprar acciones de Cesar Iglesias, S. A. con el 0.38% de los fondos previsionales de los trabajadores, realizaron un análisis profundo de los estados financieros de la empresa; ponderaron la proyecciones futuras de ingresos, gastos y utilidades, corriendo escenarios pesimistas, moderados y optimistas; examinaron con profundidad la gobernabilidad corporativa y el proceso de toma de decisiones; leyeron cuidadosamente el memorándum de oferta (prospecto); revisaron minuciosamente los acuerdos y contratos de la empresa con sus suplidores globales y locales de bienes finales y materias primas; y verificaron la rigurosidad y efectividad de las reglas de transparencia y mecanismos de control que seguramente se ha autoimpuesto la empresa que ha decido emigrar desde la geografía familiar a la pública.

Cuando se someta el necesario proyecto de reforma del sistema de pensiones el próximo año, para evitar discusiones en la opinión pública que podrían afectar la imagen de un país que aspira a recibir en el mediano plazo el grado de inversión en la calificación de su deuda soberana, deberíamos incluir un artículo que requiera a las AFP determinar el perfil de (o nivel de tolerancia al) riesgo de cada trabajador y, a partir del mismo, acordar con este si aceptaría, a cambio de un mayor nivel de rentabilidad no asegurada, que una parte de sus ahorros previsionales sea invertida en acciones de empresas nacionales y globales, tal y como existe en algunos países de la región que han adoptado el sistema de capitalización individual. De esa manera avanzaremos con pasos firmes hacia el capitalismo popular que aspiramos.