Los críticos del sistema de pensiones basado en la capitalización individual y administrado por empresas públicas y privadas dedicadas exclusivamente a la gestión de los fondos de pensiones, se rasgan las vestiduras porque en República Dominicana, según ellos, algunos estudios realizados revelan que nuestro mercado de pensiones es “altamente concentrado, con una estructura oligopólica”. Luego de una lectura muy superficial del “Estudio de Condiciones de Competencia en el Mercado de las Administradoras de Fondos de Pensiones (AFP) en la República Dominicana en el sistema de capitalización individual”, de la autoría del Departamento de Estudios Económicos y de Mercado de Pro-Competencia, suben a la tarima, toman el micrófono y evacúan reclamos y sugerencias de reformas al sistema, sin entender claramente las políticas públicas y regulatorias que han ido tallando, a través del tiempo, la fisonomía de nuestro sistema de pensiones.

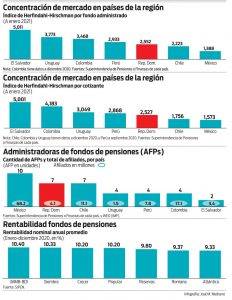

Decir que nuestro sistema de pensiones administrado por las AFPs es “altamente concentrado, con una estructura oligopólica” es una tomadura de pelo. El Índice de Concentración Herfindahl-Hirschman (IHH) del mercado de AFPs en República Dominicana es de 2,552 cuando utilizamos los fondos administrados por cada AFP como variable y 2,527 cuando utilizamos el número de cotizantes que tiene cada AFP. Cuando echamos un vistazo a los demás mercados de AFPs en la región, encontramos que cuando se utiliza el total de fondos administrados por cada AFP como variable para calcular el IHH, los mercados de pensiones de El Salvador (5,011), Uruguay (3,773), Colombia (3,468) y Perú (2,933) exhiben mayores niveles de concentración que el nuestro (2,552). Sólo Chile (2,223) y México (1,388) exhiben menores niveles de concentración. Si se utiliza el número de cotizantes como variable para estimar el IHH, los mercados de pensiones de El Salvador (5,001), Colombia (4,183), Uruguay (3,049) y Perú (2,868) operan con mayores niveles de concentración que el de República Dominicana (2,527). De nuevo, los de Chile (1,756) y México (1,573) exhiben menores niveles de concentración.

México tiene 10 AFPs (Afores) para administrar fondos de pensiones que tienen 68.2 millones de afiliados. En otras palabras, la AFP promedio en México cuenta con 6.8 millones de afiliados. Colombia tiene 4 AFPs para administrar fondos de pensiones que tienen 17.1 millones de afiliados, lo que nos dice que la AFP colombiana promedio tiene bajo su administración los fondos de pensiones de 4.3 millones de afiliados. Chile, finalmente, tiene 7 AFPs para administrar fondos de pensiones que tienen 11.1 millones de afiliados, es decir, que la AFP promedio en Chile cuenta con 1.6 millones de afiliados.

Si utilizamos la métrica de eficiencia mexicana, en lugar de tener 7 AFPs, como tiene la República Dominicana, a lo sumo deberíamos tener una sola, pues el total de afiliados a nuestro régimen de capitalización individual apenas llega a 4.1 millones. Si optamos por la métrica de eficiencia colombiana, con una AFP bastaría, tendríamos 6 de sobra. Si utilizamos la métrica de eficiencia chilena, deberíamos tener como tope, 3 AFPs, y no las 7 que actualmente tenemos. ¿Qué nos está diciendo la realidad? Primero, que no se necesitan decenas de AFPs para administrar un mercado de pensiones basado en el principio de capitalización individual. Segundo, que el número de AFPs que hace sentido para cada país y sistema, lo va determinando el mercado, no un “central planner” que huele “market failure” desde que se levanta. Si alguien tiene duda que observe la dinámica. México tenía 21 AFPs en el 2007, hoy tiene 10. Chile tenía 13 en 1997, hoy tiene 7. Colombia tenía 8 AFPs en 1999, hoy tiene 4; El Salvador tenía 5 AFPs en 1999, hoy tiene 2. Costa Rica tenía 9 AFPs en el 2002, hoy tiene 6. Perú tenía 5 en 1999, hoy tiene 4. Nosotros teníamos 9 en el 2003, hoy tenemos 7. Si somos sensatos, debemos reconocer que estamos pasados.

El estudio sugiere que para elevar el número de empresas que proveen el servicio de administrar pensiones, se permita que otras empresas, quizás las compañías de seguros, incursionar en el mercado. Estas empresas cuentan con capitales mínimos que les permitirían cumplir con los requisitos exigidos a las AFPs. Si los diseñadores de políticas públicas pensasen que la apertura del mercado de administración de pensiones a otras empresas diferentes a las AFPs puede mejorar la provisión del servicio, la propuesta debería ponderarse. Si al final se aprueba, la reciprocidad obligaría a expandir el marco de operación que la Ley 87-01 le establece a las AFPs, permitiéndoles ingresar al mercado de seguros.

El Estudio contiene elementos simpáticos. Plantea que el establecer un capital mínimo de RD$10 millones, es decir, 171 mil dólares, es una barrera de entrada al mercado. Supongamos que tuviésemos 10 AFPs, el máximo número que hoy encontramos en la región (México); la AFP promedio estaría administrando RD$65,307 millones. ¿Es RD$10 millones un capital mínimo muy alto para una AFP que en unos años terminará administrando fondos de pensiones 6,530 veces más elevados que el capital mínimo requerido? ¿Olvidaron los autores del Estudio que la ley obliga a las AFPs a garantizar una rentabilidad mínima que, si no alcanzan, deben girar contra el capital de la AFP para compensar a sus afiliados?

Finalmente, los autores sostienen que la similitud en las rentabilidades que ofrecen los fondos de pensiones administrados por las AFPs, es una prueba clara de que estas empresas tienden a coludir en la fijación de precios. Tomemos el año 2020. Las rentabilidades nominales anuales que las 7 AFPs obtuvieron para sus afiliados fueron las siguientes: JMMB-BDI 10.40%, Siembra 10.33%, Crecer 10.20%, Popular 10.20%, Reservas 9.80%, Romana 9.37%, y Atlántico 9.33%. ¡Hum! Coalición de AFPs vocearían los torquemadas de la capitalización individual. ¡Por favor! ¿Y es que alguien con dos neuronas en el cerebro esperaría un resultado diferente, teniendo en cuenta que las AFPs están forzadas a invertir la mayor parte de los fondos de pensiones en certificados de inversión del Banco Central, bonos del Ministerio de Hacienda y certificados financieros de los bancos múltiples y las asociaciones de ahorros y préstamos?

A eso y no otra cosa, se debe la similitud de las rentabilidades obtenidas por las AFPs para sus afiliados. Todas invierten en lo mismo; no porque sus analistas de inversión se hayan puesto de acuerdo para hacerlo, sino porque no disfrutan de la libertad de elección que sí tienen las AFPs mexicanas, chilenas y peruanas. En consecuencia, plantear que la similitud de las rentabilidades de los fondos de pensiones administrados es la prueba contundente de una colusión inexistente, refleja un desconocimiento de la realidad regulatoria prevaleciente o un narcisismo analítico irrelevante por la falta de sorpresa en el resultado. Es la regulación la que produce rentabilidades similares que parecerían emanar de una colusión totalmente inexistente.

Si ProCompetencia quisiese promover una mayor dispersión en las rentabilidades y que esa diferenciación motive a los afiliados a moverse de una AFP a otra, la vía sería promover la apertura del abanico de instrumentos en los cuáles las AFPs pueden invertir los recursos de sus afiliados. No sólo aumentaría la varianza de las rentabilidades de los fondos de pensiones. Podría abrir las puertas a una rentabilidad promedio mayor para los fondos de pensiones.

En el 2020, el 19.2% de los fondos de pensiones administrados por las AFPs mexicanas, estuvo invertido en el exterior. En promedio, las AFP mexicanas reportaron una rentabilidad nominal (real) de 13% (9.5%) en el 2020, superior al 10.1% (4.3%) que generaron las nuestras. Es en eso, y no en si tenemos muy pocas AFPs y mucha concentración en lo que debemos realmente concentrarnos.