El congreso estadounidense acaba de aprobar la reforma más profunda de sistema tributario a nivel federal desde la década de los ochenta. Los cambios más importantes son dos. Primero, reducciones en las tasas de impuesto sobre la renta (IR) de las personas y las empresas; segundo, la conversión del sistema tributario a uno territorial, es decir, que no grava a las empresas estadounidenses cuando éstas generan rentas en el exterior. Antes de esa reforma, las empresas estaban obligadas a pagar impuesto sobre la renta independientemente del lugar donde la generaron.

Este artículo tiene una síntesis de los cambios más importantes en el sistema tributario, y una discusión sobre las implicaciones que éstos pueden tener para la economía dominicana y para otras similares de la región. Aunque en parte refrenda las valiosas contribuciones de los colegas y amigos Pedro Silverio y José Luis de Ramón en columnas aparecidas en dos importantes periódicos, hace un esfuerzo por complementarlas, y en ocasiones las contradice.

Impuesto sobre la renta a las personas

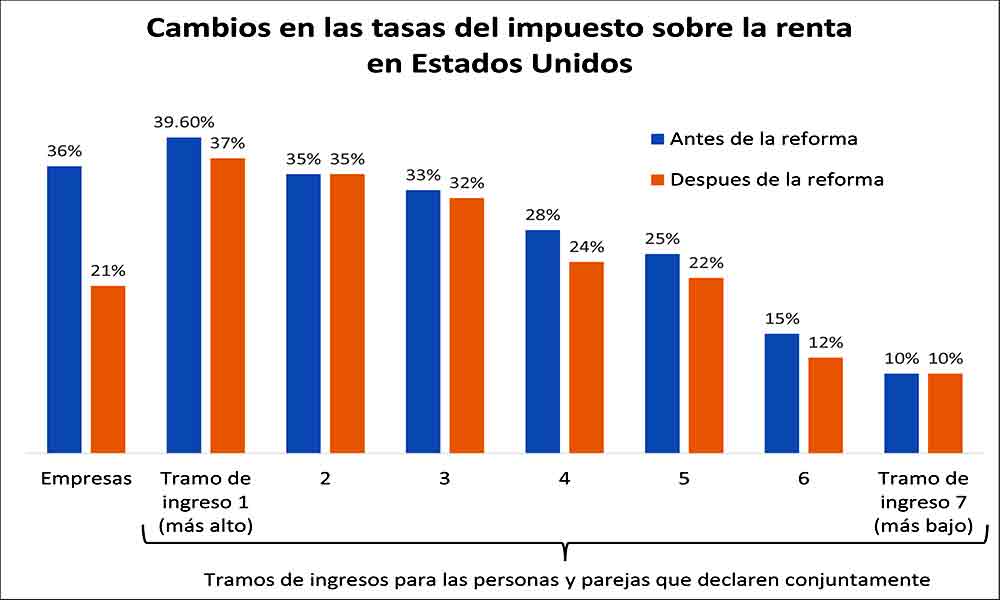

En el caso del (IR) a las personas, la reforma reduce moderadamente, y de forma temporal, hasta 2025, casi todas las tasas impositivas para todos los tramos de ingreso. En Estados Unidos, igual que en República Dominicana y muchos otros países, la tasa es mayor mientras más elevado es el ingreso. La estructura tiene siete tramos, cada uno de los cuales tiene una tasa distinta (en la República Dominicana tenemos cuatro). La tasa mayor era de 39.7% (ahora es de 37%) y la menor es de 10%. En dos tramos de ingreso (el segundo más alto, y el más bajo), no hubo reducciones de tasas, mientras que, en el resto, las reducciones oscilan entre uno y cuatro puntos porcentuales. La reforma también redujo los montos de ingresos que definen los cinco tramos de ingresos más elevados, lo cual compensa un poco las reducciones de tasas para los perceptores de ingresos que cambien de tramo.

La nueva ley reduce en términos netos las deducciones que las personas pueden hacer para reducir su carga tributaria. Aunque las tasas impositivas parecen altas, las tasas efectivas son menores porque la ley permite a las personas y familias deducir de sus ingresos ciertos montos, a fin de calcular el ingreso gravable. Algunas subieron, como la llamada deducción estándar aplicable a todo el mundo y que consiste simplemente en un monto fijo deducible, pero se redujeron las relacionadas con los pagos de intereses sobre hipotecas para parejas que declaren conjuntamente, un gasto que es elevado e importante para los hogares en EE. UU., y limita las deducciones que podrán hacer las personas por impuestos pagados a los Estados o a gobiernos locales.

Impuesto sobre la renta a las corporaciones

En términos de tasas, el cambio más importante se dio para las empresas. La nueva ley redujo de forma permanente la tasa del impuesto sobre la renta desde 35% hasta 21%. Es una reducción enorme. Se estima que, cuando esa tasa se combine con las que pagan a los gobiernos estatales o locales, la tasa media sería de 26.5%.

Sin embargo, aunque antes de la reforma la tasa nominal era de 35%, la tasa efectiva era mucho menor: 18.5%. Esto es debido a todas las deducciones que las empresas pueden hacer para finalmente estimar el monto de renta gravable. Con la nueva tasa nominal, es previsible que la efectiva también se reduzca porque las empresas continuarán haciendo deducciones, aunque seguramente la disminución no será tan significativa como la de las tasas nominales, en particular por el hecho de que algunas deducciones fueron limitadas, como por ejemplo, la del pago neto de intereses, los cuales están ahora sujetos a un tope.

Impuestos sobre ganancias en el exterior

Este es otro gran cambio. De ahora en adelante, las empresas estadounidenses que tienen inversiones en el exterior y producen ganancias, no estarán obligadas a tributar en su país. Antes sí lo estaban cuando repatriaban esas utilidades. Esta medida es un alivio adicional a la carga tributaria de las empresas con inversiones en el extranjero.

Además, en un esfuerzo por atraer las utilidades que las empresas estadounidenses han acumulado y retenido en el extranjero, y aquellas que generarán en el futuro, la ley reduce la obligación tributaria a una tasa de 15.5%, menor a la de 21%, y si esas utilidades fuesen reinvertidas en Estados Unidos, se reduce a 8%. Un banco estimó que las empresas estadounidenses tienen acumulado en el extranjero un total de 3.1 billones de dólares en ganancias.

Por último, las empresas con ingresos anuales superiores a 500 millones de dólares estarán, en lo adelante, sujetas a un mecanismo especial llamado BEAT por sus siglas en inglés, para reducir el riesgo de que maniobren en términos financieros y legales a fin de eludir sus obligaciones tributarias.

Implicaciones

Estas son las más importantes para la economía dominicana. No se listan en orden de importancia ni de intensidad del efecto. Casi todas se asocian al cambio en el tratamiento impositivo a las empresas porque el cambio de tratamiento a las personas es limitado y sus efectos serían menos intensos.

Primero, podría producir un impulso inmediato al crecimiento económico porque deja más dinero disponible en manos de las personas y empresas. Sin embargo, la intensidad de ese impulso es incierta, en particular porque no hay ningún mecanismo que garantice que la disponibilidad de recursos de las empresas se traduzca en inversión. Ese crecimiento debería hacer crecer, poco o mucho, las remesas, las exportaciones y el turismo hacia la República Dominicana.

Segundo, ese crecimiento puede ser de corta duración y puede ser limitado. La reforma reducirá los ingresos tributarios e incrementará el déficit fiscal. Eso va a terminar incrementando las tasas de interés porque para cubrir el aumento del déficit, el fisco estadounidense tendrá que endeudarse, y para ello deberá ofrecer tipos de interés más atractivos. Eso aumentará el costo de la inversión y de la deuda pública, lo cual actuaría en sentido contrario a la rebaja de impuestos, amortiguando el efecto positivo inicial. El aumento del costo de la deuda también afectará al fisco dominicano, que verá constreñido su acceso al crédito.

Tercero, mejora la posición de Estados Unidos como destino de inversión respecto a otros países, lo cual puede terminar atrayendo a ese país inversiones que antes se hubiesen dirigido a otros. Esto es así, aún en el caso de que, en otros países como República Dominicana, y para algunas actividades como las zonas francas o el turismo, los beneficios estén exentos. En cualquier caso, la reducción de la tasa disminuye la brecha tributaria entre Estados Unidos y el resto del mundo. Esto puede reducir, de forma relativa o absoluta, el flujo inversiones hacia el país. Hasta 2013, Estados Unidos fue el origen de capitales número uno de la inversión extranjera en el país, explicando el 27% del total. Es probable que eso no haya cambiado significativamente en años recientes.

Ciertamente, no sólo los impuestos determinan el destino de las inversiones. Hay muchos otros factores como el entorno institucional, la ubicación, la disponibilidad de recursos naturales (p.e. en minería o turismo) y de insumos, las sinergias con otras empresas, el tamaño de los mercados, y la calidad y los costos de la fuerza de trabajo. De hecho, los mayores flujos de inversión se dan entre países con altos impuestos precisamente porque estos otros pesan mucho más. No obstante, los impuestos es uno de ellos, y éste se convierte en importante cuando hay reducidas diferencias para el resto de los factores.

Cuarto, presiona al resto del mundo a bajar las tasas del IR con el objetivo de reducir las ventajas relativas que está ofreciendo el fisco estadounidense.

Este último elemento es el más preocupante porque contribuye a la llamada “carrera hacia abajo” en la que, a largo plazo, nadie termina ganando excepto los dueños de las empresas, especialmente las corporaciones. Sería una carrera por cual país reduce más el impuesto sobre la renta. Esto podría hacer disminuir los ingresos públicos y pondría en riesgo la capacidad de los Estados de proveer bienes públicos y servicios sociales críticos para generar bienestar colectivo. La respuesta automática es que, para compensar, habrá que gravar más con impuestos indirectos como el ITBIS, los cuales recaen más sobre los pobres. La ecuación es clara, y es evidente quien gana en todo este juego distributivo.

Encima de eso, esta presión encuentra a la República Dominicana en una posición muy vulnerable, con un creciente costo de la deuda pública, un déficit público que no cede, unas tasas de interés en el mercado internacional que crecen, y un gobierno sin capital político suficiente para reformar.

Ya sabemos por dónde vienen los tiros. Hay que prepararse.