Muy recientemente, la Junta Monetaria sorprendió con dos medidas. La primera fue reducir el encaje legal en 2.2 puntos porcentuales, con efectividad a partir del 1ero de agosto. La segunda fue reducir la Tasa de Política Monetaria desde 5.75% hasta 5.25%.

¿Qué es el encaje legal?

¿Cómo funciona?

Para entender los efectos de esas medidas hay que conocer la naturaleza de los instrumentos. El encaje legal es el porcentaje de los depósitos totales que reciben las instituciones financieras que estas están obligadas a “encajar”, esto es, a mantener como reserva con fines precautorios y para preservar la capacidad de responder frente a retiros de depósitos. Eso significa que las instituciones financieras no pueden prestar el 100% de lo que reciben como depósitos sino solo una parte. En los últimos años, la tasa del encaje legal ha oscilado entre 8% y 15%, la cual varía por tipo de institución financiera y por moneda del depósito.

Cuando las autoridades deciden reducir el encaje legal, están autorizando a las instituciones financieras a reducir el monto de recursos que éstas mantienen como reserva (en el Banco Central o en las propias instituciones) y prestar una proporción más elevada de los depósitos que reciben. Esto incrementa la liquidez en la economía y reduce el costo de operación de las instituciones financieras porque éstas pueden prestar un dinero por el cual antes sólo pagaban intereses y no le sacaban provecho.

Adicionalmente, hay que indicar que los depósitos que hasta esa fecha estaban encajados por encima del nuevo límite del encaje fueron liberados, habilitando a las entidades financieras a prestarlos. El Banco Central informó que ese monto era de algo más de 20 mil millones de pesos. Como en otras ocasiones, la Junta Monetaria estableció los destinos y las condiciones generales en las que serían colocados, estableciendo porcentajes de colocación del monto total por sectores priorizados de la economía.

Por lo anterior, el efecto de esta medida es incrementar el dinero disponible para el público y reducir la tasa de interés. Ambas medidas tienen efectos inmediatos, en particular sobre la liquidez.

¿Qué es la Tasa de Política Monetaria? ¿Cómo funciona?

Por su parte, la tasa de política monetaria es la tasa de interés que el Banco Central paga a las entidades financieras por los depósitos voluntarios que éstas le hacen. Si la tasa de política monetaria se reduce, el incentivo para depositar en el Banco Central declina, y las entidades financieras reducirían esos depósitos y buscarían cómo sacarle mayor provecho al dinero procurando colocarlo en el mercado en forma de préstamos. Para ello, tendrían que reducir la tasa de interés. Es por eso que la tasa de política monetaria es una tasa de referencia en el mercado, contra la cual las entidades financieras comparan para tomar decisiones y fijar sus propias tasas. Al mismo tiempo, cuando la tasa sube, las entidades depositan más en el Banco Central, reduciendo la disponibilidad de dinero para crédito y la liquidez. Si la tasa baja es lo contrario.

En adición a la tasa de política, hay otra dos muy relacionadas: la tasa de depósitos remunerados de corto plazo o tasa overnight y la tasa de facilidades de expansión, conocida comúnmente como repos. La overnight se paga sobre depósitos de muy corto plazo que las entidades financieras hacen en el Banco Central cuando les sobra dinero. La tasa sobre repos es la que los bancos tienen que pagarle al Banco Central para cuando éste les presta porque le falta liquidez momentáneamente.

Mientras la tasa de política bajó de de 5.75% a 5.25%, la overnight se redujo de 4.25% a 3.75% y los repos de 7.25% a 6.75%.

De allí que la decisión de la Junta Monetaria de reducir la tasa de política monetaria implicará una reducción de las tasas medias de interés en el mercado, aunque eso no sucederá de inmediato sino en dos o tres meses.

La reducción de la liquidez

Es evidente que la intención de la Junta Monetaria es reducir la tasa de interés y aumentar la liquidez. La lectura obvia es que de esa manera respondía a las quejas expresadas por los medios con relación a restricciones de liquidez que estaban afectando las actividades comerciales.

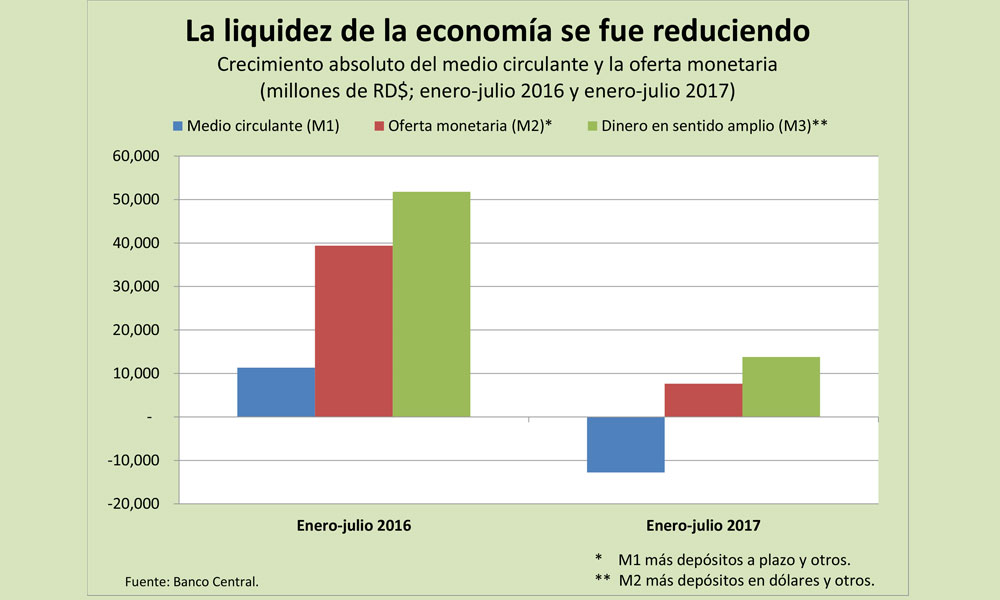

La evidencia disponible apoya las quejas que se estaban externando. Mientras de enero a julio del año pasado, el medio circulante había aumentado en 11,300 millones de pesos, entre enero y julio de este año se había reducido en casi 12,800 millones. Si se considera no sólo el medio circulante (efectivo en poder del público y depósitos en cuentas corrientes) sino también los depósitos a plazo y otros, en ese mismo período la oferta monetaria creció en 7,600 millones, apenas un 20% de lo que creció entre enero y julio del año pasado. Cuando se considera también los depósitos en moneda extranjera, se puede apreciar lo mismo.

¿Y por qué sucedió esto? Aparentemente por dos razones. Primero porque el Banco Central parece haber sido todavía más agresivo que en el pasado en su política de colocación de títulos en el mercado. Cuando vende títulos, el Banco Central compra dinero del público y reduce la liquidez. Mientras entre enero y julio de 2016 colocó unos 29,500 millones en títulos adicionales, entre enero y julio de 2017 el aumento fue de casi 43,800 millones. En ese sentido, las medidas recientes son una corrección de corto plazo.

Segundo, porque las entidades financieras incrementaron de forma importante sus colocaciones de dinero en el Banco Central. Eso también reduce la liquidez. Mientras en el segundo trimestre de 2016, el valor medio mensual de los depósitos remunerados de corto plazo en el Banco Central alcanzó casi 12,500 millones, en el segundo trimestre de este año llegó a más de 22,300 millones, casi un 80% más. Desde ese punto de vista, con la reducción de la tasa de política monetaria, el Banco Central está desestimulando que las entidades financieras le depositen recursos y está empujándolas a que pongan más dinero a disposición del público mediante créditos.

¿Y por qué los bancos, las asociaciones de ahorros y préstamos y otros estaban colocando tantos recursos en el Banco Central? Es probable que la desaceleración del crecimiento económico, una menor demanda de crédito, y algunos factores de incertidumbre, incluyendo la poca claridad sobre el rumbo de la política económica y de la tasa de interés en Estados Unidos les empujará a buscar rentabilidad segura aunque baja en el Banco Central. Cabe indicar que en los últimos dos meses la tasa de interés activa promedio de los bancos múltiples, a las cuales coloca los créditos, se ha reducido considerablemente, lo que podría estar sugiriendo una ingente búsqueda por colocar dinero. Depositar en el Banco Central es una salida segura.

Una valoración

Con esas medidas, la Junta Monetaria muestra que es capaz de ser flexible, de separarse al menos momentáneamente de su postura dura, y de responder a situaciones contingentes, dándole prioridad al crecimiento y la inversión, aunque ciertamente, sintiéndose segura de que no hay riesgos de inestabilidad. Ha pasado antes, como a mediados de 2013 cuando los indicadores del crecimiento económico se derrumbaron, y respondió con energía reduciendo la tasa de política monetaria y el encaje legal. Además, manifiesta olfato político porque reaccionó rápido antes de que el entorno de opinión se tornara desfavorable, y puso los recursos del encaje disponibles para créditos en sectores priorizados por el Gobierno Central (exportaciones, manufactura, vivienda, pequeñas empresas), lo cual provee también coherencia a la política pública.

Sin embargo, esta es una ocasión propicia para volver a pensar en la política monetaria de largo plazo y llamar la atención sobre la necesidad de que haya una postura más flexible, más allá de la coyuntura.

Pocos dudan de la importancia de contar con una política monetaria responsable que contenga presiones inflacionarias excesivas y que contribuya a dar certidumbre económica.

Pero también se requiere una política monetaria que considere los costos de ella, y que mire el efecto que tiene sobre la inversión y sobre las tasas de interés reales, en especial las que pagan los sectores productivos que más empleo generan y los pequeños negocios. Las altas tasas de interés y la baja inversión en sectores claves para el empleo es el costo que pagamos por una estabilidad a rajatablas.

Procurar baja inflación no tiene porqué significar tener una tan baja como la que tenemos, una que está incluso por debajo la meta. Tampoco tiene que significar tener una tasa de cambio cuasi-rígida. No parece haber mucha justificación para ello, y por lo tanto tampoco para la restrictiva política que la sustenta.

Quizás si las autoridades no hubiesen sido tan agresivas colocando títulos del Banco Central y secando la economía de liquidez, la corrección de estos días hubiese sido en parte innecesaria.